- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

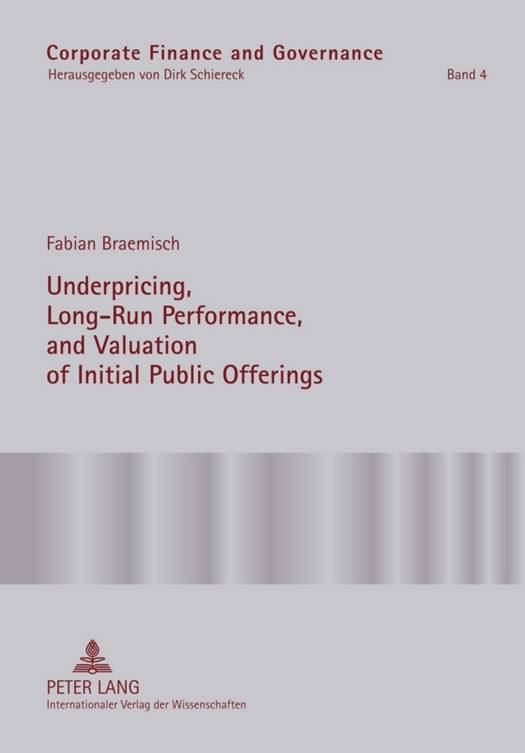

Underpricing, Long-Run Performance, and Valuation of Initial Public Offerings

Fabian Braemisch

€ 57,95

+ 115 punten

Omschrijving

This thesis empirically analyses three individual research questions around initial day returns, long-run performance and valuation of initial public offerings of European Property Companies. The first question examines whether IPO signals such as underpricing reveal proprietary information about the prospects of an issuing firm's underlying industry such as the performance of direct real estate investments. The results in fact show a positive relation between underpricing and average property yields of the issuing companies' target investment area twelve months after the IPO. The second question tries to rationalise why previous real estate IPO studies document no long-run underperformance, a phenomenon commonly observed for industrial issuings. It could be shown that with a decreasing degree of the transparency of the underlying real estate markets, investor over-optimism is more likely to develop which is assumed to be one of the main factors for IPO firms to perform worse in the long run than established firms. The last research question sheds further light on the contradicting evidence found for the impact of corporate governance on valuation. Main findings show that concentrated ownership, both inside and outside, negatively affects IPO valuation while higher debt levels have a positive impact, implying that the market favorably recognises the existence of control mechanisms.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 136

- Taal:

- Engels

- Reeks:

- Reeksnummer:

- nr. 4

Eigenschappen

- Productcode (EAN):

- 9783631604052

- Verschijningsdatum:

- 15/03/2011

- Uitvoering:

- Hardcover

- Formaat:

- Genaaid

- Afmetingen:

- 148 mm x 210 mm

- Gewicht:

- 309 g

Alleen bij Standaard Boekhandel

+ 115 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.