- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

Omschrijving

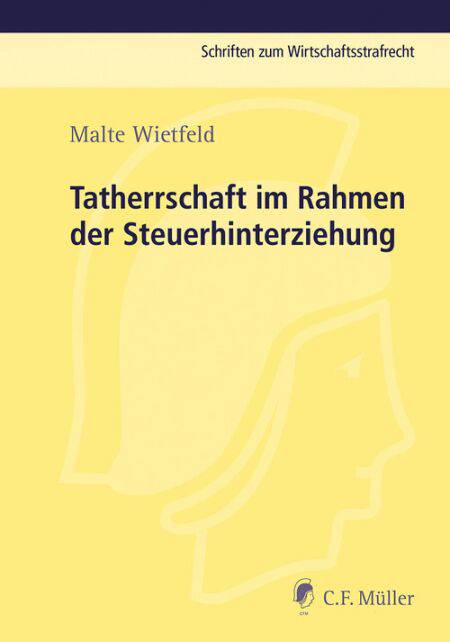

Dezentrale Strukturen – z.B. innerhalb moderner Wirtschaftsunternehmen – erschweren zunehmend eine Festlegung darauf, wen die strafrechtliche Verantwortung für unrichtige oder unvollständige Angaben in steuerlichen Erklärungen trifft. Auf Basis der Tatherrschaftslehre beschäftigt sich die vorliegende Arbeit mit der Abgrenzung von Täterschaft und Teilnahme im Rahmen der Steuerhinterziehung gemäß § 370 AO. Dabei wird insbesondere der Frage nachgegangen, ob und wenn ja, wie sich die herkömmlichen Kriterien der Tatherrschaftslehre auf die Steuerhinterziehung übertragen lassen.

Dogmatische Grundlage der Untersuchung ist dabei die Tatherrschaftslehre im Sinne Roxins. Vorab wird zunächst die grundsätzliche Kritik an der Tatherrschaftslehre in den Blick genommen und untersucht, ob diese Bedenken einer Anwendbarkeit der Tatherrschaftslehre auf die Steuerhinterziehung entgegen stehen. Als eine der wesentlichen Erkenntnisse dieser Untersuchung zeigt sich, dass sich die Tatherrschaftslehre im Rahmen der Steuerhinterziehung für eine normative Bewertung und Einordnung des Geschehens öffnen muss, um den Täter einer Steuerhinterziehung bestimmen und ihn von einem Teilnehmer abgrenzen zu können. Grundlage dieser normativen Betrachtung muss dabei stets die Frage sein, wer sich die steuerliche Erklärung – nach außen verkörpert – inhaltlich zurechnen lassen möchte.

Dogmatische Grundlage der Untersuchung ist dabei die Tatherrschaftslehre im Sinne Roxins. Vorab wird zunächst die grundsätzliche Kritik an der Tatherrschaftslehre in den Blick genommen und untersucht, ob diese Bedenken einer Anwendbarkeit der Tatherrschaftslehre auf die Steuerhinterziehung entgegen stehen. Als eine der wesentlichen Erkenntnisse dieser Untersuchung zeigt sich, dass sich die Tatherrschaftslehre im Rahmen der Steuerhinterziehung für eine normative Bewertung und Einordnung des Geschehens öffnen muss, um den Täter einer Steuerhinterziehung bestimmen und ihn von einem Teilnehmer abgrenzen zu können. Grundlage dieser normativen Betrachtung muss dabei stets die Frage sein, wer sich die steuerliche Erklärung – nach außen verkörpert – inhaltlich zurechnen lassen möchte.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 348

- Taal:

- Duits

- Reeks:

Eigenschappen

- Productcode (EAN):

- 9783811444164

- Verschijningsdatum:

- 10/05/2016

- Uitvoering:

- E-book

- Beveiligd met:

- Digital watermarking

- Formaat:

- ePub

Alleen bij Standaard Boekhandel

+ 79 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.