- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

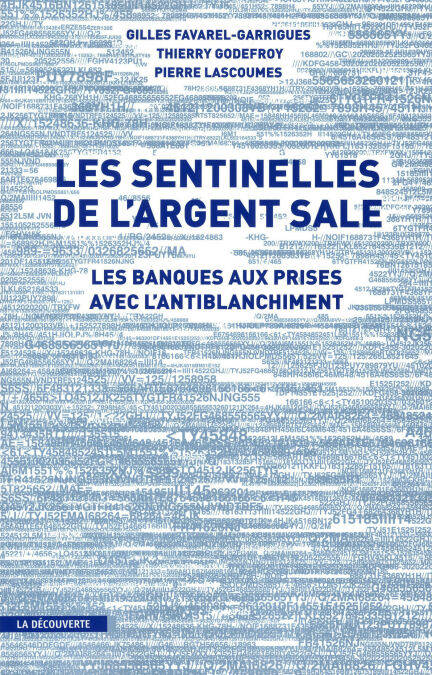

Les sentinelles de l'argent sale E-BOOK

les banques aux prises avec l'antiblanchiment

Gilles Favarel-Garrigues, Thierry Godefroy, Pierre Lascoumes

€ 17,99

+ 17 punten

Omschrijving

Au terme d'une enquête originale, les auteurs de ce livre s'attachent à comprendre comment les banques ont fini par accepter une mission de police, contraire à leurs principes de protection du secret et de non-intrusion dans les affaires de leurs clients.

La lutte contre l'argent sale fait, depuis la fin des années 1980, l'objet d'une mobilisation internationale sans précédent. Faute de pouvoir s'en prendre directement aux auteurs des activités illégales (trafic de drogue, armes, corruption, terrorisme), la communauté internationale a entrepris de bloquer leurs flux financiers. Les banques se sont ainsi retrouvées à l'avant-poste de ce combat, contraintes d'adapter leur logique jusque-là exclusivement commerciale à une mission de police : détecter, et au besoin déclarer, les transactions jugées douteuses. Aujourd'hui, le dispositif bancaire de vigilance, équipé d'outils de filtrage, de profilage et de gestion des risques, concerne tous les clients et toutes les opérations. Tout au long d'une enquête sociologique originale, les auteurs de ce livre ont tenté de comprendre comment les banques avaient fini par accepter une mission contraire à leurs principes de protection du secret et de non-intrusion dans les affaires de leurs clients. Au fil de nombreux entretiens, ils ont cherché à cerner les profils de spécialistes (banquiers, mais aussi anciens policiers et magistrats), les outils et les pratiques privilégiés. Alors que ces acteurs privés apparaissent tiraillés entre leurs impératifs professionnels et la menace de sanctions de la part d'institutions aux attentes imprécises, se pose la question de la légitimité et de l'efficacité de cette nouvelle forme de policing financier inaugurant une forme de collaboration inédite entre les milieux bancaire et policier.

La lutte contre l'argent sale fait, depuis la fin des années 1980, l'objet d'une mobilisation internationale sans précédent. Faute de pouvoir s'en prendre directement aux auteurs des activités illégales (trafic de drogue, armes, corruption, terrorisme), la communauté internationale a entrepris de bloquer leurs flux financiers. Les banques se sont ainsi retrouvées à l'avant-poste de ce combat, contraintes d'adapter leur logique jusque-là exclusivement commerciale à une mission de police : détecter, et au besoin déclarer, les transactions jugées douteuses. Aujourd'hui, le dispositif bancaire de vigilance, équipé d'outils de filtrage, de profilage et de gestion des risques, concerne tous les clients et toutes les opérations. Tout au long d'une enquête sociologique originale, les auteurs de ce livre ont tenté de comprendre comment les banques avaient fini par accepter une mission contraire à leurs principes de protection du secret et de non-intrusion dans les affaires de leurs clients. Au fil de nombreux entretiens, ils ont cherché à cerner les profils de spécialistes (banquiers, mais aussi anciens policiers et magistrats), les outils et les pratiques privilégiés. Alors que ces acteurs privés apparaissent tiraillés entre leurs impératifs professionnels et la menace de sanctions de la part d'institutions aux attentes imprécises, se pose la question de la légitimité et de l'efficacité de cette nouvelle forme de policing financier inaugurant une forme de collaboration inédite entre les milieux bancaire et policier.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Taal:

- Frans

- Reeks:

Eigenschappen

- Productcode (EAN):

- 9782348057083

- Verschijningsdatum:

- 8/04/2020

- Uitvoering:

- E-book

- Beveiligd met:

- Digital watermarking

- Formaat:

- ePub

Alleen bij Standaard Boekhandel

+ 17 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.