- Afhalen na 1 uur in een winkel met voorraad

- In januari gratis thuislevering in België

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- In januari gratis thuislevering in België

- Ruim aanbod met 7 miljoen producten

Omschrijving

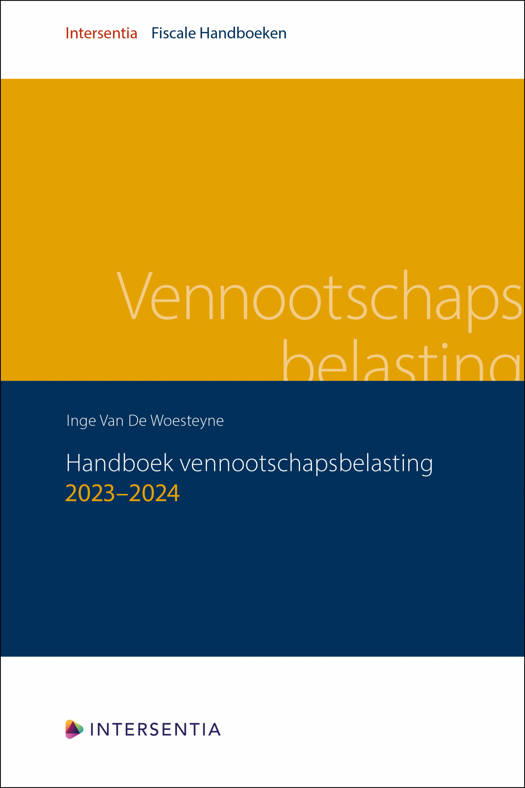

In dit handboek benadert de auteur de vennootschapsbelasting volgens de bewerkingen die achtereenvolgens moeten worden uitgevoerd om te komen tot de belastbare grondslag. Zij geeft duidelijke antwoorden op klassieke vragen zoals: Wat zijn de belastbare winsten? Wat zijn de aftrekbare kosten? Wat met DBI-aftrek, aftrek voor innovatie-inkomsten, investeringsaftrek en vorige verliezen? Vanwege de primauteit van het boekhoudrecht wordt bij de juridische analyse ook de boekhoudkundige benadering betrokken. Daarnaast wordt gewezen op bijzondere correcties in de fiscale aangifte.

Naast de vennootschapsbelasting zoals van toepassing tijdens de gewone exploitatie van de vennootschap, komt ook het fiscale regime aan bod dat wordt toegepast bij de vereffening van een vennootschap en bij herstructureringen zoals fusies en (partiële) splitsingen. Deze fiscaaltechnisch moeilijke regimes worden geïllustreerd aan de hand van uitgebreide voorbeelden waarin de belangrijkste bouwstenen aan bod komen. Ten slotte wordt de inbreng van een bedrijfsafdeling of algemeenheid van goederen behandeld.

Deze unieke benadering maakt het handboek interessant als studieboek voor het hoger onderwijs en als referentiewerk voor praktijkmensen die in aanraking komen met de dagelijkse toepassing van de vennootschapsbelasting.

Prof. dr. Inge Van De Woesteyne promoveerde in 1999 tot doctor in de rechten met het proefschrift “Verdeling, fusie en splitsing van vennootschappen in de inkomstenbelasting. Het spanningsveld tussen de boekhoudkundige verwerking en de fiscale behandeling”. Ze legt zich binnen de onderzoeksgroep Fiscaal recht van de UGent toe op de personenbelasting, vennootschapsbelasting en het boekhoudrecht.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 602

- Taal:

- Nederlands

- Reeks:

Eigenschappen

- Productcode (EAN):

- 9789400016170

- Verschijningsdatum:

- 7/09/2023

- Uitvoering:

- Paperback

- Afmetingen:

- 160 mm x 240 mm

- Gewicht:

- 1000 g

Alleen bij Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.