- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

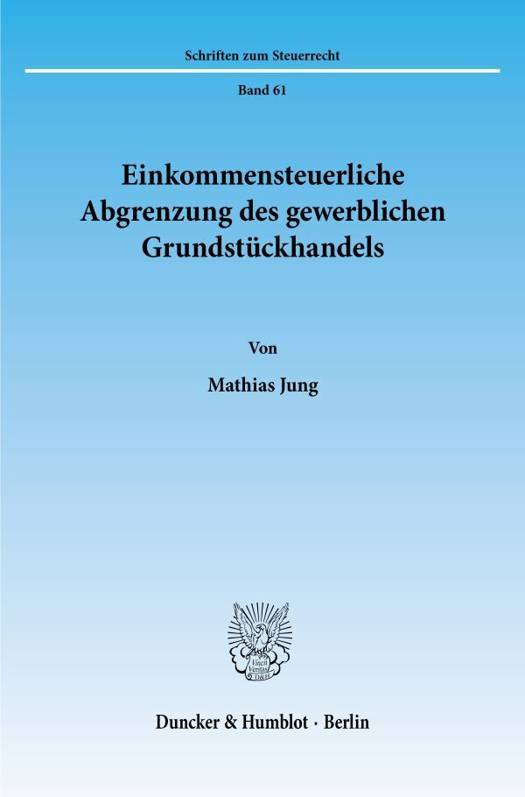

Einkommensteuerliche Abgrenzung Des Gewerblichen Grundstuckhandels

Dissertationsschrift

Mathias Jung

€ 78,95

+ 157 punten

Omschrijving

Der Autor beschaftigt sich mit der dogmatisch und praktisch ausserst problematischen Abgrenzung der steuerfreien privaten Immobilienverausserungen und des gewerblichen Grundstuckshandels. Aufgrund der vielfaltigen Einzelfallkonstellationen (Wohn-/Geschaftsgebaude, Erwerb/Bebauung, Einzelpersonen-/Gesellschaftsverausserungen), die allein durch Richterrecht gepragt sind, hat sich hier ein systematisch schwer erfassbares eigenstandiges Rechtsgebiet entwickelt. Der Verfasser analysiert unter Berucksichtigung der mehr als einhundert Jahre zuruckliegenden Rechtsprechung die bislang entwickelten Losungsansatze des Bundesfinanzhofs. Vor diesem Hintergrund wird ein eigener Losungsansatz vorgestellt, der in einer ubersichtlichen Formel mundet, nach der grundsatzlich jede Fallgestaltung daraufhin beurteilt werden kann, ob sie nach dem Grundsatz der Gleichmassigkeit der Besteuerung der privaten oder gewerblichen Sphare zuzurechnen ist. Besondere Aktualitat erlangt das Werk, da durch einen erneuten Vorlagenbeschluss zum Grossen Senat des BFH die Diskussion um die sogenannte "Drei-Objekt-Grenze" wieder aufgebrochen ist. Hier leistet die Arbeit einen Beitrag dazu, innere Widerspruche der jeweiligen Argumentation in strenger methodischer Ableitung aus der Rechtsnatur des Gewerbebegriffs aufzuzeigen und eine - fiskalisch orientierte - nicht mehr gerechtfertigte Einengung der privaten Grundstucksgeschafte zu verhindern. Aufgrund der umfangreichen verarbeiteten Rechtsprechung, Finanzverwaltungsauffassung und Literatur dient die Monographie insbesondere der Darstellung der vielfach missbrauchlich verwendeten "Verkehrsauffassung" und steht daher jedem Immobilienbesitzer, Berater und Richter bei der Frage der steuerlichen Qualifikation von Grundstucksgeschaften zur Seite. Der Autor beschaftigt sich mit der dogmatisch und praktisch ausserst problematischen Abgrenzung der steuerfreien privaten Immobilienverausserungen und des gewerblichen Grundstuckshandels. Aufgrund der vielfaltigen Einzelfallkonstellationen (Wohn-/Geschaftsgebaude, Erwerb/Bebauung, Einzelpersonen-/Gesellschaftsverausserungen), die allein durch Richterrecht gepragt sind, hat sich hier ein systematisch schwer erfassbares eigenstandiges Rechtsgebiet entwickelt. Der Verfasser analysiert unter Berucksichtigung der mehr als einhundert Jahre zuruckliegenden Rechtsprechung die bislang entwickelten Losungsansatze des Bundesfinanzhofs. Vor diesem Hintergrund wird ein eigener Losungsansatz vorgestellt, der in einer ubersichtlichen Formel mundet, nach der grundsatzlich jede Fallgestaltung daraufhin beurteilt werden kann, ob sie nach dem Grundsatz der Gleichmassigkeit der Besteuerung der privaten oder gewerblichen Sphare zuzurechnen ist. Besondere Aktualitat erlangt das Werk, da durch einen erneuten Vorlagenbeschluss zum Grossen Senat des BFH die Diskussion um die sogenannte "Drei-Objekt-Grenze" wieder aufgebrochen ist. Hier leistet die Arbeit einen Beitrag dazu, innere Widerspruche der jeweiligen Argumentation in strenger methodischer Ableitung aus der Rechtsnatur des Gewerbebegriffs aufzuzeigen und eine - fiskalisch orientierte - nicht mehr gerechtfertigte Einengung der privaten Grundstucksgeschafte zu verhindern. Aufgrund der umfangreichen verarbeiteten Rechtsprechung, Finanzverwaltungsauffassung und Literatur dient die Monographie insbesondere der Darstellung der vielfach missbrauchlich verwendeten "Verkehrsauffassung" und steht daher jedem Immobilienbesitzer, Berater und Richter bei der Frage der steuerlichen Qualifikation von Grundstucksgeschaften zur Seite.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 290

- Taal:

- Duits

- Reeks:

- Reeksnummer:

- nr. 61

Eigenschappen

- Productcode (EAN):

- 9783428085798

- Verschijningsdatum:

- 20/08/1998

- Uitvoering:

- Paperback

- Formaat:

- Trade paperback (VS)

- Afmetingen:

- 155 mm x 231 mm

- Gewicht:

- 3987 g

Alleen bij Standaard Boekhandel

+ 157 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.