Je cadeautjes zeker op tijd in huis hebben voor de feestdagen? Kom langs in onze winkels en vind het perfecte geschenk!

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Je cadeautjes zeker op tijd in huis hebben voor de feestdagen? Kom langs in onze winkels en vind het perfecte geschenk!

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

Omschrijving

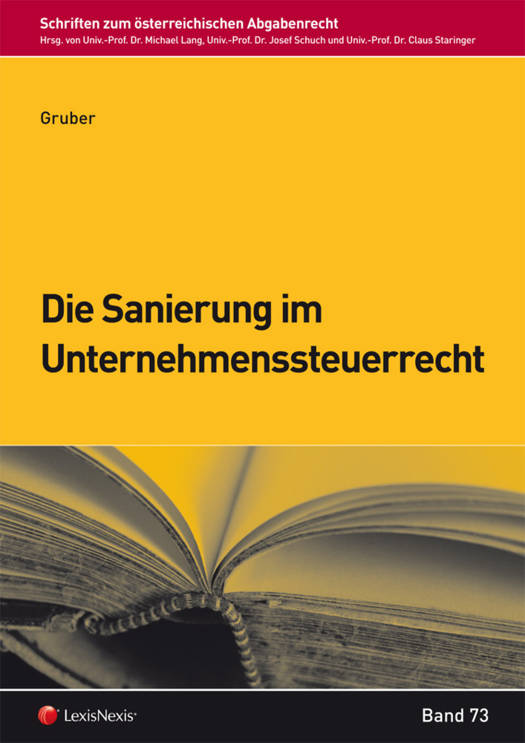

Mit der seit 2008 andauernden Wirtschaftskrise hat das Thema Sanierung im Unternehmenssteuerrecht an Brisanz gewonnen: Alpine Dayli, Schlecker, Niedermeyer, Geo Tec, A-tec, und Niemetz sind nur wenige der aktuellen Beispiele. Unternehmenskrisen und die gehoffte Wiedergesundung des Unternehmens scheinen zu einem Dauerbrenner im österreichischen Wirtschaftsgeschehen geworden zu sein.

Die Arbeit beschäftigt sich nach einer für steuerliche Zwecke notwendigen Analyse der rechtlichen Rahmenbedingungen ausführlich mit den ertragssteuerlichen Folgen von geglückten Unternehmenssanierungen. Die begünstigte Besteuerung von Sanierungsgewinnen gem

36 EStG und

23a KStG bilden neben den sanierungsbedingten beschleunigten Verlustverwertungsvorschriften gem

2 Abs 2b Z 3 EStG und dem Mantelkauftatbestand die ersten beiden Hauptkapitel. Der abschließende Teil widmet sich der Frage nach einer möglichen Rechtfertigung des bestehenden Sanierungssteuerrechts . Nach einer dem Steuerrecht inhärenten Rechtfertigung fragt auch das unionsrechtliche Beihilfenverbot, weshalb der Beihilfencharakter der steuerlichen Sanierungsmaßnahmen untersucht wird.

Dass die Arbeit den Puls der Zeit trifft, belegt das Abgabenänderungsgesetz 2014. Mit der Streichung des

2 Abs 2b EStG für natürliche Personen trägt der Steuerrecht zur Unternehmenssanierung bei. Die Eliminierung der betraglich begrenzten Verlustverwertung ist aber auch für Körperschaften zu fordern.

Die Arbeit beschäftigt sich nach einer für steuerliche Zwecke notwendigen Analyse der rechtlichen Rahmenbedingungen ausführlich mit den ertragssteuerlichen Folgen von geglückten Unternehmenssanierungen. Die begünstigte Besteuerung von Sanierungsgewinnen gem

36 EStG und

23a KStG bilden neben den sanierungsbedingten beschleunigten Verlustverwertungsvorschriften gem

2 Abs 2b Z 3 EStG und dem Mantelkauftatbestand die ersten beiden Hauptkapitel. Der abschließende Teil widmet sich der Frage nach einer möglichen Rechtfertigung des bestehenden Sanierungssteuerrechts . Nach einer dem Steuerrecht inhärenten Rechtfertigung fragt auch das unionsrechtliche Beihilfenverbot, weshalb der Beihilfencharakter der steuerlichen Sanierungsmaßnahmen untersucht wird.

Dass die Arbeit den Puls der Zeit trifft, belegt das Abgabenänderungsgesetz 2014. Mit der Streichung des

2 Abs 2b EStG für natürliche Personen trägt der Steuerrecht zur Unternehmenssanierung bei. Die Eliminierung der betraglich begrenzten Verlustverwertung ist aber auch für Körperschaften zu fordern.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 416

- Taal:

- Duits

Eigenschappen

- Productcode (EAN):

- 9783700758464

- Uitvoering:

- Paperback

- Afmetingen:

- 147 mm x 211 mm

- Gewicht:

- 536 g

Alleen bij Standaard Boekhandel

+ 132 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.