- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Omschrijving

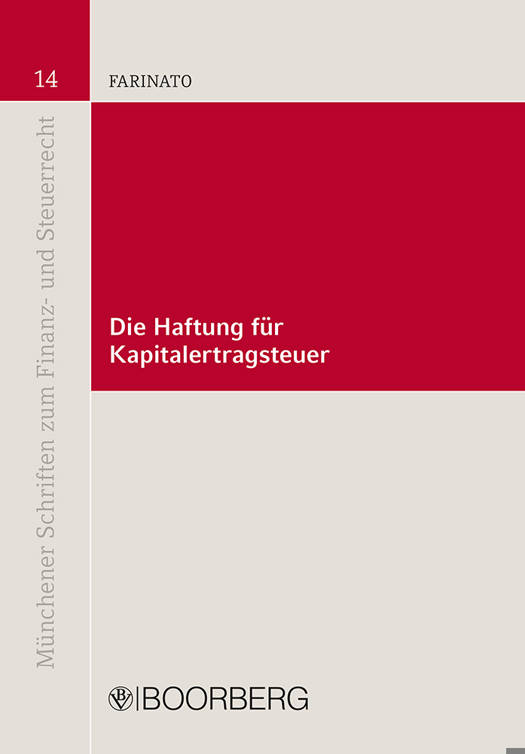

Der Verfasser erörtert die kapitalertragsteuerlichen Haftungsvorschriften in ihrem steuerrechtlichen und verwaltungsrechtlichen Kontext. Dabei arbeitet er insbesondere heraus, welche Voraussetzungen der Entrichtungspflichtige für eine Exkulpation erfüllen muss, wie sich die zum Veranlagungszeitraum 2016 eingeführte Bindung an die Verwaltungsauffassung auf die Haftung auswirkt und wann ein Rechtsirrtum den Entrichtungspflichtigen von der Haftung befreit. Daneben wird das Verhältnis der Haftung zur Kapitalertragsteuernachforderung gegen den Steuerschuldner im Abzugsverfahren sowie zum Veranlagungsverfahren problematisiert. Die Untersuchung schließt mit der verfassungsrechtlichen Sicht auf die Haftung.

Praktisch wichtig: Die Haftung für KapitalertragsteuerNicht zuletzt in der Aufarbeitung von Cum/Ex-Transaktionen gewinnt die Haftung für Kapitalertragsteuer praktische Bedeutung. Der Staat sichert mit der steuerrechtlichen Haftung seine Einnahmen. Von dieser Häufung staatlicher Eingriffe ist seit jeher auch der Schuldner von Kapitalerträgen betroffen, der dazu verpflichtet ist, die Steuer seines Gläubigers an der Quelle abzuschöpfen und an den Fiskus für Rechnung des Steuerschuldners zu entrichten. Während dem Arbeitgeber im Lohnsteuerverfahren aber eingehende Aufmerksamkeit zuteil wurde, entrichtet und haftet sein Pendant bei der Kapitalertragsteuer auf teilweise wenig ausgeleuchtetem Rechtsboden.

Zielgruppen- Steuerberaterinnen und Steuerberater

- Dozentinnen und Dozenten

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 242

- Taal:

- Duits

- Reeks:

- Reeksnummer:

- nr. 14

Eigenschappen

- Productcode (EAN):

- 9783415069954

- Uitvoering:

- Boek

- Afmetingen:

- 204 mm x 18 mm

- Gewicht:

- 320 g

Alleen bij Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.